Приобретение основных средств, бывших в эксплуатации

У организации не всегда есть возможность приобретать новое имущество, особенно если стоимость его достаточно велика. Поэтому приходится покупать то, которое уже ранее кем-то использовалось. В данной статье мы подробно рассмотрим, как следует отражать в учете приобретение основных средств, бывших в эксплуатации, как правильно определять срок их полезного использования.

Содержание:

Приобретение основных средств, бывших в эксплуатации

Бухгалтерский учет

Поскольку бухгалтерское законодательство не содержит особого порядка формирования первоначальной стоимости объектов основных средств, бывших в эксплуатации, то придерживаться надо общих правил.

Согласно п.8 ПБУ 6/01 в первоначальную стоимость основных средств, приобретенных за плату, включаются все фактические затраты организации, связанные с покупкой имущественного объекта, его доставкой и приведением в пригодное для эксплуатации состояние. При этом исключаются НДС и другие возмещаемые налоги. Также п. 24 Методических указаний по бухгалтерскому учету основных средств № 91н уточняет, что приведенный принцип формирования первоначальной стоимости действует в отношении как новых, так и бывших в эксплуатации основных средств.

Таким образом, приобретая поддержанное основное средство, организация производит в учете те же бухгалтерские записи, что и при покупке нового объекта. На синтетическом счете 08 «Вложения во внеоборотные активы», субсчете 08-4 «Приобретение объектов основных средств» накапливаются все затраты, относящиеся к поступлению актива.

Дебет 08-4 – Кредит 60

– отражены затраты на приобретение основного средства, бывшего в эксплуатации.

Дебет 08-4 – Кредит 60, 70, 69, 71, 76, …

– отражены затраты на доставку, погрузочно-разгрузочные работы, хранение и прочие затраты, связанные с приобретением основного средства, бывшего в эксплуатации.

Приобретая имущество, бывшее в эксплуатации, организации зачастую производят ремонтные работы еще до перевода объекта в состав основных средств (то есть тогда, когда он еще числятся на счете 08). Данные затраты не стоит относить на расходы текущего периода, поскольку они фактически связаны с доведением объекта до состояния, в котором он будет пригоден для использования по своему назначению. Значит, все расходы на ремонт приобретенного имущества до его ввода в эксплуатацию следует включать в первоначальную стоимость.

Если все требования п.4 ПБУ 6/01 соблюдены, то объект принимается в состав основных средств в первоначальной оценке на счет учета 01 «Основные средства» (03 «Доходные вложения в материальные ценности»).

Дебет 01 (03) – Кредит 08-4

– принят к бухгалтерскому учету объект в качестве основного средства (или доходного вложения в материальные ценности) по первоначальной стоимости.

В отношении основных средств стоимостью в пределах лимита отнесения активов к МПЗ, предусмотренного учетной политикой организации (не выше 40 000 руб. за единицу), действует порядок учета как для «малоценного имущества». Причем неважно как эти объекты учитывались у предыдущих владельцев.

Порядок учета НДС

Организация вправе предъявить к возмещению НДС с сумм фактических затрат по приобретению основных средств, бывших в эксплуатации, при условии соблюдения принципов Налогового законодательства (ст.171, ст.172 НК РФ).

В бухгалтерском учете будут отражены следующие записи.

Таблицы 1 – Бухгалтерские проводки по учету приобретения основных средств, бывших в эксплуатации

| № п/п | Содержание операции | Дебет | Кредит |

| 1 | Отражена покупная стоимость объекта основных средств (без НДС) | 08-4 | 60 |

| 2 | Одновременно с проводкой п.1: Учтен НДС по поступившему объекту на основании счета-фактуры поставщика |

19 | 60 |

| 3 | Отражены дополнительные расходы, связанные с покупкой основного средства: доставка, информационные и консультационные услуги, погрузочно-разгрузочные работы и пр. (без НДС) | 08-4 | 60, 70, 69, 71, 76, … |

| 4 | Одновременно с проводкой п.3: Учтен НДС по дополнительным расходам |

19 | 60,71, 76, … |

| 5 | Объект принят к бухгалтерскому учету в качестве основного средства по первоначальной стоимости | 01 | 08-4 |

| 6 | Предъявлен к вычету НДС по приобретенному основному средству | 68 | 19 |

| 7 | Предъявлен к вычету НДС по дополнительным расходам, связанным с покупкой основного средства | 68 | 19 |

Пример 1.

ООО «Кухня» в феврале приобрело холодильник, бывший в эксплуатации, по цене 82 600 руб., в т. ч. НДС (18%) – 12 600 руб. Оборудование предназначено для использования в производстве продукции, облагаемой НДС. Холодильник был введен в эксплуатацию в этом же месяце.

Решение.

Организация отразила в учете операцию по приобретению объекта основных средств следующими записями.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Февраль | ||||

| 1 | Отражена стоимость приобретенного холодильника (без НДС) | 08-4 | 60 | 70 000 |

| 2 | Учтена сумма «входного» НДС по поступившему объекту | 19 | 60 | 12 600 |

| 3 | Объект принят к бухгалтерскому учету в качестве основного средства по первоначальной стоимости и введен в эксплуатацию | 01 | 08-4 | 70 000 |

| 4 | Предъявлена к вычету сумма «входного» НДС по приобретенному оборудованию | 68 | 19 | 12 600 |

Конец примера

Пример 2.

Производственное предприятие «Металл» (АО) в середине января приобрело шлифовальный станок по металлу, бывший к эксплуатации, стоимость которого по договору купли-продажи составила 1 180 000 руб., в т. ч. НДС (18%) – 180 000 руб. Станок предназначен для производства продукции, облагаемой НДС.

Доставку оборудования производила транспортная компания «Минутка» (ООО), стоимость услуг которой составила 23 600 руб., в т. ч. НДС (18%) – 3 600 руб.

Приобретенный станок имел незначительные поломки, которые необходимо было устранить (о наличии дефектов было известно обеим сторонам договора). Ремонтные работы были выполнены специализированной организацией «ПромРемонт», которая выставила счет и предоставила учетные документы на сумму 70 800 руб., в т. ч. НДС (18%) – 10 800 руб. В начале февраля оборудование было принято в состав основных средств и введено в эксплуатацию.

Решение.

АО «Металл» сделало в учете следующие проводки.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Январь | ||||

| 1 | Отражена стоимость приобретенного шлифовального станка (без НДС) | 08-4 | 60 | 1 000 000 |

| 2 | Учтена сумма «входного» НДС по поступившему оборудованию | 19 | 60 | 180 000 |

| 3 | Отражена стоимость услуг по доставке производственного оборудования (без НДС) | 08-4 | 60 | 20 000 |

| 4 | Учтена сумма «входного» НДС по услугам доставки | 19 | 60 | 3 600 |

| 5 | Отражена стоимость ремонтных работ (без НДС) | 08-4 | 60 | 60 000 |

| 6 | Учтена сумма «входного» НДС по ремонту станка | 19 | 60 | 10 800 |

| Февраль | ||||

| 7 | Объект принят к бухгалтерскому учету в качестве основного средства по первоначальной стоимости и введен в эксплуатацию | 01 | 08-4 | 1 080 000 |

| 8 | Предъявлена к вычету сумма «входного» НДС по приобретенному оборудованию | 68 | 19 | 180 000 |

| 9 | Предъявлена к вычету сумма «входного» НДС по услугам доставки | 68 | 19 | 3 600 |

| 9 | Предъявлена к вычету сумма «входного» НДС по ремонтным работам | 68 | 19 | 10 800 |

Конец примера

Налог на прибыль

Основные средства, бывшие в эксплуатации, принимаются к налоговому учету по первоначальной стоимости. Она формируется по правилам абз.2 п.1 ст.257 НК РФ из расходов на приобретение, доставку и подготовку к эксплуатации за вычетом НДС и акцизов. Такой порядок применяется и к новым и к поддержанным основным средствам.

Таким образом, как и в бухгалтерском учете, для целей налогообложения прибыли поддержанные объекты учитываются по сумме затрат, связанных с их поступлением, и данные предыдущего собственника здесь в расчет не принимаются.

Однако не всегда «налоговая» первоначальная стоимость основного средства совпадает с «бухгалтерской» стоимостью. Причина заключается в том, что отдельные виды расходов могут иметь разный порядок признания.

Пример 3.

В июле агрофирма АО «Колос» приобрела по договору купли-продажи поддержанный вилочный погрузчик за 1 180 000 руб., в т. ч. НДС (18%) – 180 000 руб. Поиском поставщика занималась организация ООО «ИнфоКонсультант», которая выставила счет за информационные услуги на сумму 5 900 руб., в т. ч. НДС (18%) – 900 руб. Доставка погрузчика осуществлялась транспортной компанией «Скорость» (ООО). Стоимость ее услуг составила 23 600 руб., в т. ч. НДС (18%) – 3 600 руб.

В конце этого же месяца объект был принят в состав основных средств и введен в эксплуатацию.

Справочные данные. Организация является плательщиком НДС.

Примечание. Расходы на уплату госпошлины за регистрацию погрузчика в органах Гостехнадзора в условиях данного примера не рассматриваются.

Ситуация 1. Расходы на информационные услуги включаются в первоначальную стоимость основного средства и в налоговом (п.1 ст.257 НК РФ) и в бухгалтерском учете (п.8 ПБУ 6/01).

Решение.

В учете АО «Колос» сделает следующие бухгалтерские проводки.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Июль | ||||

| 1 | Отражена покупная стоимость вилочного погрузчика (без НДС) | 08-4 | 60 | 1 000 000 |

| 2 | Учтена сумма «входного» НДС по приобретенному объекту | 19 | 60 | 180 000 |

| 3 | Отражена стоимость информационных услуг (без НДС) | 08-4 | 60 | 5 000 |

| 4 | Учтена сумма «входного» НДС по информационным услугам | 19 | 60 | 900 |

| 5 | Отражена стоимость услуг доставки погрузчика (без НДС) | 08-4 | 60 | 20 000 |

| 6 | Учтена сумма «входного» НДС по услугам доставки | 19 | 60 | 3 600 |

| 7 | Объект принят к бухгалтерскому учету в качестве основного средства и введен в эксплуатацию | 01 | 08-4 | 1 025 000 |

| 8 | Предъявлена к вычету сумма «входного» НДС по приобретенному погрузчику | 68 | 19 | 180 000 |

| 9 | Предъявлена к вычету сумма «входного» НДС по информационным услугам | 68 | 19 | 900 |

| 9 | Предъявлена к вычету сумма «входного» НДС по услугам доставки | 68 | 19 | 3 600 |

Поскольку и в бухгалтерском и в налоговом учете первоначальную стоимость основного средства формируют одни и те же затраты, временные разницы в данном случае не возникают.

Ситуация 2. В бухгалтерском учете расходы на информационные услуги включаются в первоначальную стоимость основного средства (п.8 ПБУ 6/01), а в налоговом учете списываются на прочие расходы, связанные с производством и реализацией (пп.14 п.1 ст.264 НК РФ).

Решение.

В месяце поступления актива организация произведет те же бухгалтерские записи, что представлены в таблице из ситуации 1 настоящего примера. Но первоначальная стоимость вилочного погрузчика, которая будет сформирована в бухгалтерском учете, будет отличаться от его «налоговой» стоимости.

| № п/п | Расходы на приобретение основных средств | Первоначальная стоимость основных средств | |

| в бухгалтерском учете | в налоговом учете | ||

| 1 | Покупная стоимость вилочного погрузчика (без НДС) | 1 000 000 | 1 000 000 |

| 2 | Расходы на информационные услуги | 5 000 | - |

| 3 | Расходы на доставку | 20 000 | 20 000 |

| ИТОГО | 1 025 000 | 1 020 000 | |

Расходы на информационные услуги будут признаваться текущими:

- в бухгалтерском учете – по мере списания стоимости основного средства через амортизационные отчисления в течение срока полезного использования;

- в налоговом учете – в том отчетном периоде, к которому они относятся.

В результате этого возникает налогооблагаемая временная разница, которая образует отложенное налоговое обязательство (ОНО):

- ОНО по информационным услугам = Налогооблагаемая временная разница х 20% (ставка налога на прибыль) = 5 000 руб. х 20% = 1 000 руб.

В июле бухгалтер организации дополнительно начислит ОНО.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Июль | ||||

| 1 | Отражено начисление ОНО по расходам на информационные услуги | 68 | 77 | 1 000 |

Объект основных средств начнет амортизироваться с августа месяца. Ежемесячно в соответствующей сумме будет погашаться и начисленное обязательство.

Конец примера

В налоговом учете объекты стоимостью ниже 40 000 руб., которые используются дольше 12 месяцев, амортизируемым имуществом не признаются (абз.1 п.1 ст.256 НК РФ). В соответствии с пп.3 п.1 ст.254 НК РФ затраты на их приобретение единовременно включаются в расходы при передаче в эксплуатацию. В то же время поправки в указанную выше норму Налогового кодекса, введенные в действие Федеральным законом от 20.04.2014 г. № 81-ФЗ, позволяют организациям с 1 января 2015 г. списывать стоимость такого имущества постепенно. Способ списания организация определяет сама. К примеру, исходя из срока полезного использования (СПИ). Такой вариант поможет избежать возникновения временных разниц, если в бухгалтерском учете эти объекты учитываются как основные средства.

Справка. С 1 января 2016 года в целях налогообложения прибыли стоимостной лимит для амортизируемого имущества, в том числе и для основных средств, будет увеличен до 100 000 руб. (Федеральный закон от 08.06.2015 г. № 150-ФЗ).

Определение срока полезного использования

При покупке поддержанного имущества наибольшие сложности у бухгалтеров вызывает порядок определения срока полезного использования.

Как определить?

В бухгалтерском учете для объектов основных средств, бывших в эксплуатации, организация самостоятельно устанавливает срок полезного использования (СПИ) по правилам п.20 ПБУ 6/01, п.59 Методических указаний по бухгалтерскому учету основных средств №91н. При этом учитываются:

- срок, на протяжении которого предполагается использовать объект – зависит от производительности (мощности) актива;

- срок, по истечении которого объект предположительно утратит свои первоначальные физические характеристики (т.е. физически износится) – зависит от режима эксплуатации, влияний естественных условий и агрессивной среды, системы периодических ремонтов и пр.;

- другие ограничения использования (к примеру, нормативно-правовые, договорные).

Но чаще всего, чтобы сблизить данные бухгалтерского и налогового учета, организации определяют СПИ по Классификации основных средств, включаемых в амортизационные группы (утв. Постановлением Правительства РФ от 01.01. 2002 г. № 1). Применение данного документа является обязательным для целей налогообложения прибыли (абз.1 п.1 ст.258 НК РФ). В то же время п.1 соответствующего Постановления не запрещает использовать классификатор для расчета нормы амортизации в бухгалтерском учете.

Порядок определения СПИ при принятии актива к бухгалтерскому учету в качестве основного средства должен быть прописан в учетной политике организации (п.7 ПБУ 1/2008).

Пример 4.

Швейное предприятие «Кроха» (АО) приобрело б/у швейную машину марки Husqvarna с компьютерным управлением, стоимость которой без учета НДС составила 70 000 руб. В соответствии с учетной политикой АО «Кроха» для целей бухгалтерского учета срок полезного использования (СПИ) объектов основных средств (в т. ч. и б/у) организация определяет с учетом Классификации основных средств, включаемых в амортизационные группы.

Решение.

По данному классификатору приобретенное оборудование относится к группе объектов с кодом 14 2926070 «Машины швейные (включая бытовые), кроме книгопрошивных машин», которая входит в состав 3-й амортизационной группы со СПИ свыше 3-х лет до 5-ти лет (включительно). Исходя из данных временных границ руководитель АО «Кроха» утвердил в приказе СПИ швейной машины – 3 года и 1 месяц (или 37 месяцев).

Конец примера.

Если организация знает, что объект основных средств прослужит меньше того срока, который определен по Классификации (или на основании технических характеристик и условий, требований техники безопасности и т. д.), она вправе сократить СПИ до периода, в течение которого имущество действительно будет использоваться для извлечения дохода (абз.4 п.20 ПБУ 6/01).

Пример 5.

ООО «Твоя реклама» приобрело поддержанный широкоформатный принтер (плоттер) стоимостью без учета НДС 100 000 руб. В учетной политике ООО «Твоя реклама» для целей бухгалтерского учета определено, что срок полезного использования (СПИ) б/у основного средства устанавливается исходя из Классификации основных средств, включаемых в амортизационные группы, но с учетом периода, в течение которого объект эксплуатировался предыдущим собственником.

По документам организации-продавца фактический срок использования имущества составил 10 месяцев.

Решение.

В классификаторе (и в ОКОФ) данное устройство прямо не поименовано, но его можно отнести к группе объектов с кодом 14 3020000 «Техника электронно-вычислительная», которая включена во 2-ю амортизационную группу со СПИ свыше 2-х лет до 3-х лет (включительно).

В соответствии с Классификацией был установлен СПИ плоттера 2 года и 1 месяц (или 25 месяцев). Организация сократила этот срок на период эксплуатации устройства предыдущим владельцем (10 месяцев). В результате СПИ принтера составил 1 год и 3 месяца (или 15 месяцев).

Конец примера.

Если какие-либо виды основных средств в Классификации отсутствуют, можно обратиться к Общероссийскому классификатору основных фондов (ОК 013-94), утвержденному постановлением Госстандарта России от 26.12.1994 № 359 (далее – ОКОФ). Установив принадлежность имущества к группе по ОКОФ, можно определить данную группу по Классификации.

Справка. Приказом Росстандарта от 12.12.2014 г. № 2018-ст с 1 января 2016 г. вводится в действие новый Общероссийский классификатор основных фондов (ОКОФ) ОК 013-2014 (СНС 2018). С этой же даты ОКОФ ОК013-94 утрачивает свою силу.

Пример 6.

Торговая компания «ОптомТорг» (ООО) приобрела б/у холодильную витрину. Учетной политикой ООО «ОптомТорг» для целей бухгалтерского учета установлен порядок определения срока полезного использования (СПИ) основных средств в соответствии с Классификацией основных средств, включаемых в амортизационные группы.

Решение.

Поскольку приобретенного имущества в классификаторе не оказалось, организация решила воспользоваться ОКОФ. В соответствии с ним данное оборудование имеет код 14 2919610 «Оборудование холодильное (шкафы, камеры, прилавки и витрины) для предприятий торговли и общественного питания», который соответствует группе 14 2919000 «Машины и оборудование общего назначения». В Классификации группа объектов с кодом 14 2919000 входит в состав 4-й амортизационной группы со СПИ свыше 5-ти лет до 7-ми лет (включительно). Приказом руководителя организации был установлен СПИ холодильной витрины – 5, 5 лет (или 66 месяцев).

Конец примера.

Если объект основных средств не поименован ни в Классификации, ни в ОКОФ, то СПИ для него определяется положениями п.20 ПБУ 6/01.

В налоговом учете срок полезного использования (СПИ) поддержанного объекта организация определяет на дату его ввода в эксплуатацию в пределах сроков, установленных Классификацией основных средств, в соответствии с нормами ст.258 НК РФ.

Согласно п.3 ст.258 НК РФ все амортизируемое имущество делится на 10 амортизационных групп.

Таблицы 2 – Амортизационные группы

| № группы | Срок полезного использования | |

| нижний предел | верхний предел | |

| 1 | от 1 года | до 2 лет (включительно) |

| 2 | свыше 2 лет | до 3 лет (включительно) |

| 3 | свыше 3 лет | до 5 лет (включительно) |

| 4 | свыше 5 лет | до 7 лет (включительно) |

| 5 | свыше 7 лет | до 10 лет (включительно) |

| 6 | свыше 10 лет | до 15 лет (включительно) |

| 7 | свыше 15 лет | до 20 лет (включительно) |

| 8 | свыше 20 лет | до 25 лет (включительно) |

| 9 | свыше 25 лет | до 30 лет (включительно) |

| 10 | свыше 30 лет | - |

Причем основное средство, бывшее в употреблении, относится к той амортизационной группе (подгруппе), в которой оно учитывалось у предыдущего собственника (п.12 ст.258 НК РФ).

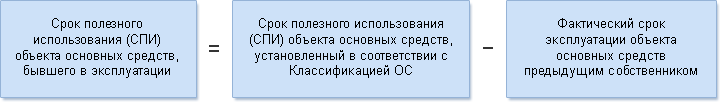

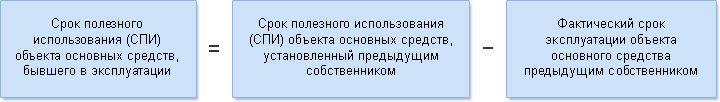

Если организация будет амортизировать объект линейным методом, она вправе (но не обязана) уменьшить срок полезного использования (СПИ) на период (количество лет, месяцев) его фактической эксплуатации прежним владельцем. Такое право закреплено абз.1 п.7 ст.258 НК РФ. При этом СПИ организация может определить по Классификации (формула 1) или применить тот, который был установлен передающей стороной (формула 2).

Формула для расчета 1:

Формула для расчета 2:

Если срок эксплуатации объекта предыдущим собственником равен или превышает СПИ, определяемый по Классификации, то организация может самостоятельно установить СПИ для основного средства исходя из требований техники безопасности, а также других факторов (абз.2 п.7 ст.258 НК РФ).

Это правило применяется и в ситуации, когда СПИ имущества (с учетом сведений прежнего владельца) составляет менее 1 года. Несмотря на то, что такой объект не отвечает критериям амортизируемого имущества (п.1 ст.256 НК РФ), Минфин не разрешает единовременно включать его стоимость в расходы (письмо Минфина России от 16.07.2009 г. № 03-03-06/2/141). Аналогичная точка зрения изложена в письме УФНС России по г. Москве от 26.04.2010 г. № 16-15/043777. В таких случаях, чтобы избежать споров с проверяющими, следует установить СПИ свыше 12 месяцев.

Таким образом, для целей начисления амортизации линейным методом организация вправе выбрать порядок определения СПИ б/у имущества из нескольких возможных вариантов:

- исходя из Классификации основных средств (п.1 ст.258 НК РФ);

- исходя из Классификации основных средств с учетом фактического срока эксплуатации объекта у предыдущего собственника (абз.1 п.7 ст.258 НК РФ);

- исходя из разницы между СПИ, установленным прежним владельцем, и сроком эксплуатации объекта бывшим хозяином (абз.1 п.7 ст.258 НК РФ).

Пример 7.

Металлообрабатывающее предприятие «МашПром» (АО) приобрело б/у токарный станок по металлу за 150 000 руб. без учета НДС. В соответствии с учетной политикой АО «МашПром» для целей налогообложения прибыли амортизация по основным средствам начисляется линейным методом.

Продавец предоставил такие сведения об основном средстве:

- объект входил в состав 5-й амортизационной группы (границы сроков свыше 7 – 10 лет включительно);

- СПИ объекта был установлен 90 месяцев;

- объект эксплуатировался в течение 24 месяцев.

Решение.

Вариант 1. Организация определила СПИ приобретенного оборудования на основании Классификации ОС.

С учетом специальной нормы п.12 ст.258 НК РФ для основных средств, бывших в употреблении, приказом руководителя был утвержден СПИ токарного станка продолжительностью 85 месяцев из расчета той же амортизационной группы, которую установил предыдущий собственник (5 группа).

Вариант 2. Организация определила СПИ приобретенного оборудования на основании Классификации ОС, но с учетом фактического срока его эксплуатации прежним владельцем.

Руководитель утвердил СПИ токарного станка по Классификации ОС продолжительностью 85 месяцев исходя из условий, который описаны в 1-м варианте. Но на этот раз организация решила сократить этот срок на период эксплуатации объекта предыдущим собственником (24 мес.). В результате СПИ б/у имущества составил 61 месяц (= 85 мес. – 24 мес.).

Вариант 3. Организация определила СПИ приобретенного оборудования на основании данных передающей стороны.

Общество решило рассчитать СПИ токарного станка по правилам абз.1 п.7 ст.258 НК РФ (2-е предложение), т. е. из СПИ объекта, установленного продавцом, вычесть срок его эксплуатации. В итоге конечный показатель составил 66 месяцев (= 90 мес. – 24 мес.). Этот срок полезного использования был утвержден приказом руководителя.

Конец примера.

При нелинейном методе амортизации имущества норма амортизации четко установлена Налоговым кодексом (п.5 ст.259.2) и зависит только от номера амортизационной группы, к которой принадлежит объект, но не от срока полезного использования. Поэтому применительно к нелинейному методу поддержанное основное средство учитывается в составе той же амортизационной группы, что и у прежнего владельца, и амортизируется в таком же порядке, как и новое.

Пример 8.

ООО «СтройБетон» приобрело поддержанный весовой дозатор песка за 100 000 руб. без учета НДС. Учетной политикой ООО «СтройБетон» для целей налогообложения прибыли установлено, что основные средства амортизируются нелинейным методом (за исключением объектов, поименованных в абз.1 п.3 ст.259 НК РФ).

Организация-продавец предоставила информацию об основном средстве:

- имущество принадлежало к 4-й амортизационной группе (границы сроков свыше 5 – 7 лет включительно);

- СПИ имущества был установлен 61 месяц;

- имущество эксплуатировалось на протяжении 18 месяцев.

Решение.

Поскольку организация в налоговом учете начисляет амортизацию нелинейным методом, она не может воспользоваться положениями п.7 ст.258 НК РФ и уменьшить СПИ основного средства. Поэтому в данном случае она должна следовать п.12 ст.258 НК РФ. В соответствии с данной нормой организация включила весовой дозатор в 4-ю амортизационную группу (как и у предыдущего владельца). Этой группе соответствует месячная норма амортизации 3,8 (п.5 ст.259.2 НК РФ).

Конец примера.

Если основное средство не указано в Классификации, его СПИ организация устанавливает на основании технической документации, рекомендаций заводов-изготовителей (п.6 т.258 НК РФ).

Как подтвердить?

Фактический срок эксплуатации основного средства предыдущим собственником необходимо подтвердить документально (п.1 ст.252 НК РФ, письмо Минфина России от 23.09.2009 N 03-03-06/1/608 и др.). В противном случае покупатель не сможет воспользоваться правом уменьшить СПИ приобретенного б/у имущества для целей налогообложения прибыли. Однако, Налоговый кодекс не устанавливает конкретного перечня документов, которые бы подтверждали эту информацию.

Для данных целей контролирующие органы рекомендуют использовать акт о приеме-передаче основных средств (письмо Минфина России от 05.07.2010 г. № 03-03-06/1/448, письмо УФНС России по г. Москве от 07.07 2008 г. № 20-12/064109). Унифицированные формы этого документа утверждены Постановлением Госкомстата России от 21.01.2003 г. № 7:

- № ОС-1, № ОС-1а (сведения из графы 4 раздела 1);

- № ОС-1б (сведения из графы 9 общей таблицы).

Также у передающей стороны можно запросить копию инвентарной карточки унифицированной формы № ОС-6 (сведения из графы 6 раздела 1). Она содержит все сведения об основном средстве. Документ должен быть завизирован контрагентом.

Вместе с тем бухгалтерское законодательство не запрещает организациям разрабатывать собственные формы первичных учетных документов (ч.4 ст.9 Федеральном законе от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете»).

Дополнительными подтверждающими документами могут служить:

при покупке зданий (сооружений):

- технический паспорт объекта (его копия или выписка из него) с указанием года постройки;

- справка о техническом состоянии недвижимого объекта;

- свидетельство о государственной регистрации права собственности на недвижимость;

при покупке поддержанных автомобилей:

- паспорт транспортного средства (ПТС).

По мнению контролеров организации не вправе сократить СПИ основного средства на срок его фактического использования, руководствуясь только письмом от продавца в произвольной форме (письмо УМНС России по г. Москве от 22 сентября 2004 г. № 26-12/61646.).

Период эксплуатации имущества, бывшим владельцем которого была иностранная компания, подтвердят документы (письмо Минфина России от 16.06. 2010 г. N 03-03-06/1/414):

- оформленные согласно действующему законодательству иностранного государства;

- оформленные в соответствии с обычаями делового оборота этого иностранного государства;

- косвенно подтверждающие срок фактического использования.

Также организация может попросить иностранного продавца указать эту информацию в договоре купли-продажи или представить ее в отдельном письме.

Если подтверждающих документов от предыдущего собственника истребовать не удалось, то срок полезного использования (СПИ) организация определяет самостоятельно исходя из общих норм п.1 ст.258 НК РФ, но с учетом специального требования п.12 ст.258 НК РФ (письмо Минфина России от 16.07.2009 г. № 03-03-06/2/141, Постановление ФАС Московского округа от 22.04.2013 г. № А40-80677/12-90-424).

Основное средство может быть куплено у физического лица:

- индивидуального предпринимателя (ИП);

- обычного гражданина.

В первом случае новый собственник может воспользоваться правом абз.1 п.7 ст.258 НК РФ при условии, что все необходимые для этого данные будут подтверждены документально (письмо Минфина России 06.10.2010 № 03-03-06/2/172).

Во втором случае этого сделать не удастся. Так считают представители финансового ведомства (письма: от 29.03.2013 г. № 03-03-06/1/10056, от 20.03.2013 г. № 03-03-06/1/8587, от 15.03.2013 г. № 03-03-06/1/7939 и № 03-03-06/1/7937, от 14.12.2012 г. № 03-03-06/1/658). Свою позицию они аргументируют тем, что физическое лицо, которое не является ИП, не устанавливает СПИ основного средства и не амортизирует его для целей налогообложения. Помимо этого, такой продавец не может документально подтвердить срок эксплуатации имущества (письма Минфина России: от 14.12.2012 г. N 03-03-06/1/658, от 09.10.2012 г. N 03-03-06/1/525). Поэтому СПИ поддержанных объектов, приобретенных у простых граждан, следует определять в соответствии с положениями п.1 и п.12 ст.258 НК РФ, то есть так же, как и для новых.

Чтобы подтвердить срок полезного использования (СПИ) имущества, который был установлен продавцом для целей налогообложения прибыли, одного акта приема-передачи (или инвентарной карточки) может оказаться недостаточно. Дело в том, что предыдущий собственник заполняет эти документы на основе данных бухгалтерского учета, которые очень часто не соответствуют налоговым данным.

Срок полезного использования (СПИ) в налоговом учете организация определяет с учетом Классификации основных средств, в то время как в бухгалтерском учете для этих целей может использовать правила п.20 ПБУ 6/01.

Если у прежнего владельца показатели бухгалтерского и налогового учета продаваемого основного средства совпадают, попросите его сделать об этом соответствующую отметку в акте. Документ также может быть дополнен отдельными строками и графами с налоговой информацией об объекте.

В соответствии с абз.9 ст.313 НК РФ подтвердить налоговые данные могут не только первичные документы, но и аналитические регистры. Нормой ст.323 НК РФ предусмотрено, что аналитический учет амортизируемого имущества содержит данные, в частности:

- о сроке полезного использования основного средства;

- о дате передачи основного средства в эксплуатацию и дате исключения его из состава амортизируемого имущества.

Таким образом, покупатель может получить необходимые налоговые сведения из справки продавца, составленной на основе аналитического регистра налогового учета основного средства.

Обратите внимание.

Организации и предприниматели, находящиеся на спецрежимах (ЕСХН, ЕНВД и УСН) срок полезного использования для своего имущества в налоговом учете не устанавливают. Поэтому такую информацию эти контрагенты предоставить не смогут.

Пример 9.

В сентябре производственное предприятие «ПромИзделие» (АО) приобрело б/у камеру для окрашивания промышленного оборудования стоимостью 2 360 000 руб., в т. ч. НДС (18%) – 360 000 руб. Доставка объекта производилась транспортной компанией «Ветер» (ООО). Стоимость ее услуг составила 59 000 руб., в т. ч. НДС (18%) – 9 000 руб. В этом же месяце актив был принят к бухгалтерскому учету в качестве основного средства и введен в эксплуатацию.

Поставщик предоставил акт о приеме-передаче основного средства формы ОС-1 со следующими данными:

- объект входил в состав 4-й амортизационной группы (СПИ от 5-ти лет и 1 месяца до 7-ми лет включительно);

- СПИ объекта был установлен предыдущим собственником продолжительностью 70 месяцев;

- фактический срок эксплуатации составил 21 месяц.

Справочные данные:

1) оборудование предназначено для использования в производстве продукции, облагаемой НДС;

2) в соответствии с учетной политикой АО «ПромИзделие» для целей бухгалтерского и налогового учета:

- амортизация по всем основным средствам начисляется линейным способом;

3) в соответствии с учетной политикой АО «ПромИзделие» для целей бухгалтерского учета:

- срок полезного использования основных средств, бывших в употреблении, определяется по Классификации основных средств, включаемых в амортизационные группы (утверждена Постановлением Правительства РФ от 01.01.2002 № 1) с учетом фактического срока их эксплуатации у предыдущих собственников.

4) для целей налогообложения прибыли в отношении приобретенного имущества организация воспользовалась правом абз.1 п.7 ст.258 НК РФ.

Решение.

Поступление объекта основных средств бухгалтер предприятия отразит следующими бухгалтерскими проводками.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Сентябрь | ||||

| 1 | Отражена покупная стоимость камеры для окрашивания (без НДС) | 08-4 | 60 | 2 000 000 |

| 2 | Учтена сумма «входного» НДС по приобретенному объекту | 19 | 60 | 360 000 |

| 3 | Отражена стоимость услуг доставки производственного оборудования (без НДС) | 08-4 | 60 | 50 000 |

| 4 | Учтена сумма «входного» НДС по услугам доставки | 19 | 60 | 9 000 |

| 5 | Объект принят к бухгалтерскому учету в качестве основного средства и введен в эксплуатацию | 01 | 08-4 | 2 050 000 |

| 6 | Предъявлена к вычету сумма «входного» НДС по приобретенной камере для окрашивания | 68 | 19 | 360 000 |

| 7 | Предъявлена к вычету сумма «входного» НДС по услугам доставки | 68 | 19 | 9 000 |

Первоначальную стоимость объекта основных средств формируют одни и те же затраты и в бухгалтерском и в налоговом учете, поэтому расхождения здесь не возникают.

Теперь необходимо установить срок полезного использования (СПИ) камеры для окрашивания. Поскольку наименование данного оборудование в Классификации отсутствует, воспользуемся Общероссийским классификатором (ОКОФ). В соответствии с ним камера для окрашивания соответствует коду 14 2919752 «Установки камерные автоматического (дистанционного) окрашивания». Этот код принадлежит классу средств 14 2919000 «Машины и оборудование общего назначения прочие». По классификации объекты класса 14 2919000 входят в состав 4-й амортизационной группы. Срок их полезного использования устанавливается в пределах свыше 5-ти лет до 7 лет (включительно).

Таким образом, прежний владелец имущества правильно выбрал амортизационную группу.

Руководитель АО «ПромИзделие» утвердил в приказе для целей бухгалтерского (на основании положений учетной политики) и налогового учета (на основании п.1 и п.12 ст.258 НК РФ) срок полезного использования камеры для окрашивания в соответствии с Классификацией – 5,5 лет или 66 месяцев. С учетом срока эксплуатации основного средства предыдущим собственником (21 месяц) итоговый показатель составил 3 года 7 месяцев (3,75) или 45 месяцев. (Основание: учетная политика для целей бухгалтерского учета, абз.1 п.7 ст.258 НК РФ).

Амортизация по объекту начнет начислять и в бухгалтерском и в налоговом учете с 1-го октября (п.21 ПБУ 6/01, п.4 ст.259 НК РФ)

Расчет амортизации (А) линейным методом:

- В бухгалтерском учете:

1. Агод = Первоначальная стоимость х Норма амортизации = 2 050 000 руб. х 100% / 3,75 г. = 546 666,67 руб.

2. Амес = Агод / 12 мес. = 546 666,67 руб. / 12 мес. = 45 555,56 руб.

- В налоговом учете:

1. Амес = Первоначальная стоимость / Срок полезного использования (мес.) = 2 050 000 руб. / 45 мес. = 45 555,56 руб.

Расчет показывает, что разницы между суммами амортизации, начисленными в бухгалтерском и налоговом учете, не возникают. В октябре проводки будут такими.

| № п/п | Содержание операции | Дебет | Кредит | Сумма, руб. |

| Октябрь | ||||

| 1 | Отражено начисление амортизации по камере для окрашивания за октябрь | 20 | 02 | 45 555,56 |

Бухгалтерские записи по начислению амортизационных отчислений будут производится в учете ежемесячно на протяжении всего срока полезного использования камеры для окрашивания до полного погашения ее стоимости (или списания с учета).

Конец примера.

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: <a href="//yarbuh76.ru/buhgalterskii-uchet/priobretenie-osnovnyh-sredstv-byvshih-v-.html" title="Приобретение основных средств, бывших в эксплуатации">Приобретение основных средств, бывших в эксплуатации</a>

Нет комментариев. Ваш будет первым!