Заполнение декларации по ЕНВД: подробная инструкция

В соответствии с п.3 ст.346.32 НК РФ плательщики единого налога обязаны ежеквартально представлять налоговые декларации по ЕНВД до 20 числа первого месяца следующего налогового периода. Причем не важно, вели они предпринимательскую деятельность или нет, ведь налог рассчитывается с потенциально возможного дохода, а не с реального.

В данном материале представлена подробная инструкция по заполнению декларации по ЕНВД. Из статьи вы узнаете:

Содержание:

- 1. Общие требования по заполнению налоговой декларации по ЕНВД

- 2. Последовательность заполнения декларации по ЕНВД

- 3. Декларация по ЕНВД: раздел 2

- 4. Декларация по ЕНВД: раздел 3

- 5. Декларация по ЕНВД: раздел 1

- 6. Декларация по ЕНВД: титульный лист

- 7. Нулевая декларация по ЕНВД

- 8. Сроки сдачи декларации по ЕНВД

- 9. Способы подачи декларации по ЕНВД

- 10. Куда сдавать декларацию по ЕНВД

- 11. Штраф за несвоевременную сдачу декларации по ЕНВД

Прежде чем начать заполнять декларацию по ЕНВД, необходимо проверить ее актуальность. Форма «вмененного» отчета, а также порядок его заполнения утверждены Приказом ФНС России от 04.07.2014 г. №ММВ-7-3/353@ (Приложение № 1 и Приложение № 3 соответственно). Однако Приказом от 22.12.2015 г. № ММВ-7-3/590@ Налоговая служба внесла ряд изменений в вышеуказанные приложения. Поэтому с I квартала 2016 года налогоплательщики должны использовать обновленный бланк. Его Вы можете скачать ниже.

Налоговая декларация состоит из 4-х листов:

- титульный лист;

- раздел 1 «Сумма единого налога на вмененный доход, подлежащая уплате в бюджет»;

- раздел 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности»;

- раздел 3 «Расчет суммы единого налога на вмененный доход за налоговый период».

Обратите внимание!

Листов с разделом 1 и 2 может быть несколько в зависимости от количества видов «вмененной» деятельности и (или) мест их осуществления (кодов по ОКТМО).

Общие требования к заполнению декларации по ЕНВД

Итак, заполнить декларацию по ЕНВД можно несколькими способами:

- от руки;

- на компьютере с использованием соответствующего программного обеспечения.

Если налогоплательщик заполняет отчет вручную, то делает он это ручкой с черными, фиолетовыми или синими чернилами. При вводе данных в декларацию на компьютере используется шрифт Courier New высотой 16-18 пунктов.

При этом допускается отсутствие обрамления ячеек и прочерков в незаполненных ячейках.

Помимо этого, существует еще ряд общих правил, которые должен соблюдать «вмененщик» независимо от способа заполнения отчета:

1. Для каждого показателя предусмотрено одно поле, которое состоит из определенного количества ячеек (знакомест). Соответственно в каждом поле указывается исключительно один показатель. Но из данного правила есть два исключения – это:

- показатель даты;

- показатель со значением десятичной дроби.

Сведения о дате фиксируются в трех полях, разделенных точкой:

- день (2 ячейки),

- месяц (2 ячейки);

- год (4 ячейки).

Под десятичную дробь отведено два поля, разделенные точкой:

- в первом поле указывается целая часть;

- во втором поле указывается дробная часть.

2. Страницы декларации нумеруются последовательно (сквозная нумерация), начиная с титульного листа, независимо от количества заполняемых разделов, листов. К примеру, порядковый номер титульного листа «001». На странице, которая в последовательности является 20-й, в соответствующем поле проставляется «020».

3. Текстовые, числовые и кодовые данные заполняются слева направо, начиная с 1-й (левой) ячейки.

4. Текстовые поля бланка пишутся только заглавными печатными символами.

5. Если отсутствует какой-либо показатель, то в соответствующем поле проставляется прочерк (посередине ячеек по всей длине поля проводится прямая линия). Если при указании значения показателя в соответствующем поле остались незаполненные ячейки, то в них по правой части поля проставляется прочерк. Например, для поля «ИНН» предусмотрено 12 ячеек (поскольку ИНН предпринимателя состоит из 12 цифр). Если декларацию заполняет организация, то свой ИНН из 10 знаков она должна указать следующим образом: «7606090196 - -».

6. Правила округления:

- стоимостные показатели указываются в полных рублях (50 копеек и более округляются до целого рубля, менее 50 копеек отбрасываются);

- значения физических показателей указываются в целых единицах;

- значения корректирующего коэффициента К2 округляется до 3-го знака после запятой (включительно).

7. Если отчет представляется в ИФНС на бумажном носителе, то нельзя при распечатке на принтере использовать двустороннюю печать, а также запрещается скреплять отдельные листы декларации.

8. Запрещается исправлять ошибки с помощью корректирующего или иного аналогичного средства.

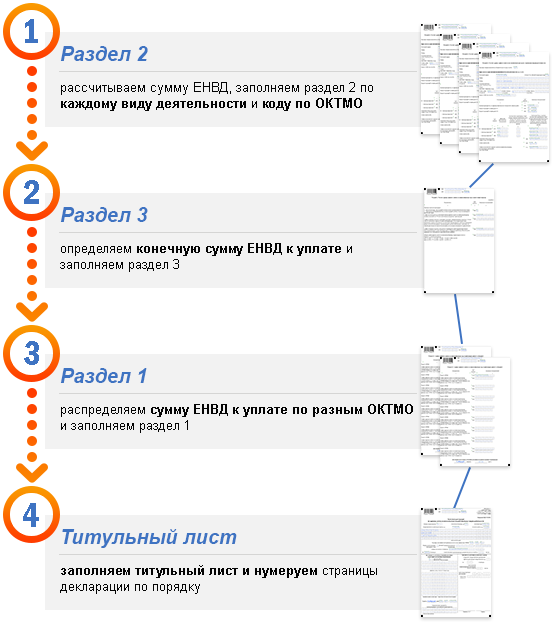

Последовательность заполнения декларации по ЕНВД

Удобнее всего заполнять декларацию по ЕНВД в следующей последовательности.

Почему именно так? Объяснение очень простое.

Пока Вы не заполните разделы декларации, Вы не узнаете на скольких страницах она составлена. А эта цифра указывается на титульном листе.

Невозможно заполнить раздел 1 без данных из разделов 2 и 3. А показатели раздела 3 рассчитаются на основе значений раздела 2.

Значит именно раздел 2 нужно заполнять в первую очередь. Потом раздел 3, далее раздел 1 и в заключении титульный лист.

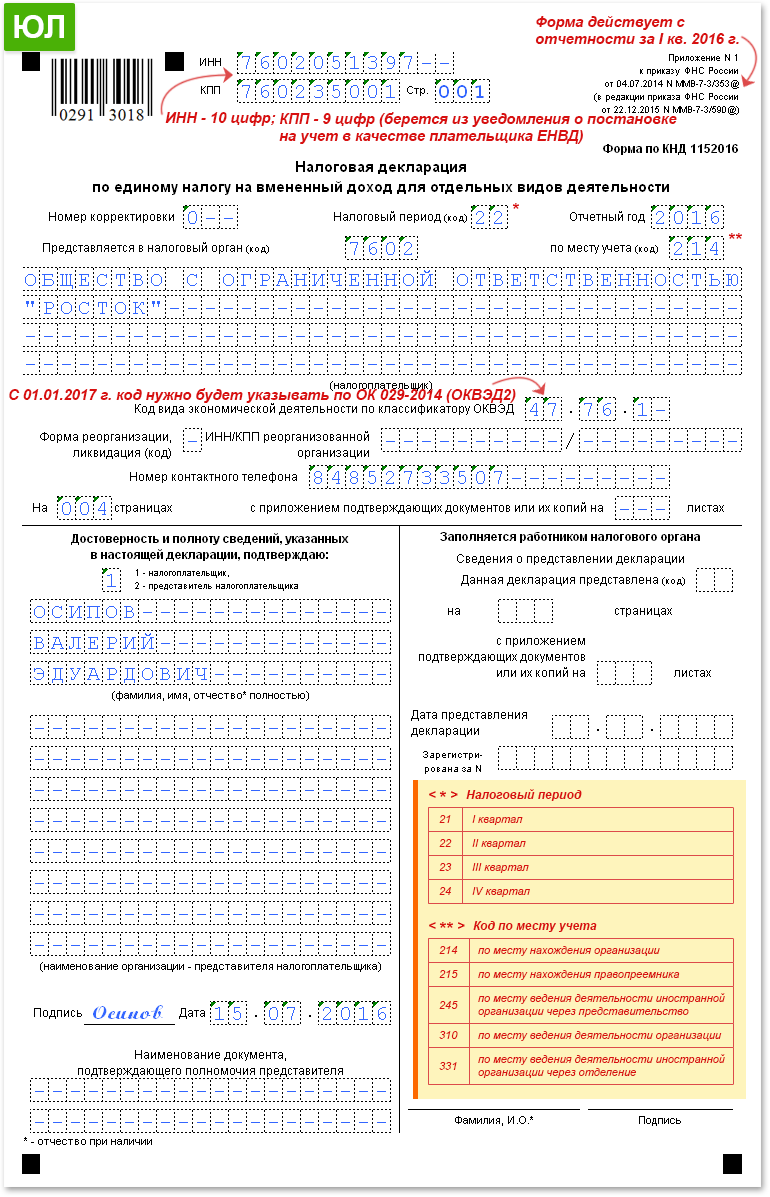

Чтобы продемонстрировать порядок заполнения налоговой декларации по ЕНВД, возьмем 2 простых примера с налогоплательщиками разных правовых статусов для сравнения.

Пример 1: организация.

Ниже приведена таблица с данными, необходимыми для заполнения налоговой декларации по ЕНВД организацией.

| Данные по организации | |

| Наименование организации | Общество с ограниченной ответственностью «Росток» (ООО «Росток») |

| ИНН | 7602051397 |

| КПП (из налогового уведомления о ЕНВД) | 760235001 |

| Адрес организации (юридический и фактический) | г. Ярославль, пр-кт Октября, д. 86а |

| Какой ИФНС обслуживается | Инспекция Федеральной налоговой службы по Дзержинскому району г. Ярославля (код 7602) |

| Руководитель | Осипов Валерий Эдуардович |

| Номер контактного телефона | 8(4852)733508 |

| Вид деятельности согласно ОКВЭД2 | Торговля розничная цветами и другими растениями, семенами и удобрениями в специализированных магазинах (код по ОКВЭД2 – 47.76.1) |

| Данные по виду «вмененной» деятельности, который осуществляет организация | |

| Вид «вмененной» деятельности | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

| Адрес места ведения «вмененной» деятельности | г. Ярославль, пр-кт Октября, д. 86а |

| Код по ОКТМО | 78701000 |

| Какой ИФНС обслуживается | Инспекция Федеральной налоговой службы по Дзержинскому району г. Ярославля (код 7602) |

| Данные для расчета ЕНВД | |

| Величина физического показателя |

Площадь торгового зала:

|

| Базовая доходность | 1 800 руб. на 1 м2 площади торгового зала |

| К1 | 1,798 |

| К2 | К2 = Кд х Ка х Кз = 1,0 х 0,7 х 0,8 = 0,56 (п.3.3 Решения муниципалитета г. Ярославля от 08.11.2005 г. № 147 (в ред. от 12.11.2012г.)) |

| Ставка налога | 15% |

| Данные для налогового вычета | |

| Сумма страховых взносов, уплаченных в налоговом периоде | 50 000 руб. |

Требуется составить декларацию за 2-й квартал 2016 года.

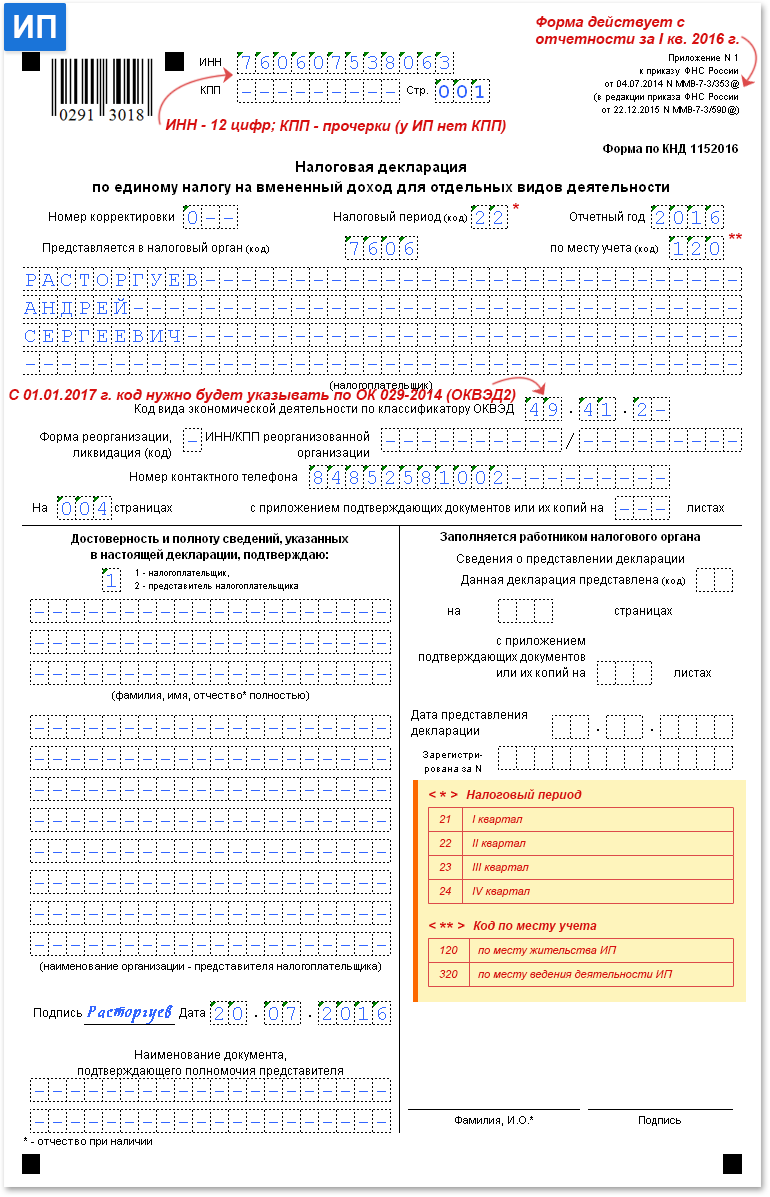

Пример 2: ИП.

Ниже приведена таблица с данными, необходимыми для заполнения налоговой декларации по ЕНВД индивидуальным предпринимателем.

| Данные ИП | |

| Наименование | Индивидуальный предприниматель Расторгуев Андрей Сергеевич |

| ИНН | 760607538063 |

| Адрес места жительства ИП | г. Ярославль, ул. Полушкина роща, д. 9 |

| Код по ОКТМО | 78701000 |

| Какой ИФНС обслуживается | Инспекция Федеральной налоговой службы по Ленинскому району г. Ярославля (код 7606) |

| Номер контактного телефона | 8(4852)581002 |

| Вид деятельности согласно ОКВЭД2 | Перевозка грузов неспециализированными автотранспортными средствами (код по ОКВЭД2 – 49.41.2) |

| Данные по виду «вмененной» деятельности, который осуществляет ИП | |

| Вид «вмененной» деятельности | Оказание автотранспортных услуг по перевозке грузов |

| Примечание: при ведении вышеуказанного вида деятельности постановка на учет в качестве плательщика ЕНВД производится по месту жительства предпринимателя (абз.3 п.2 ст.346.28 НК РФ) | |

| Данные для расчета ЕНВД | |

| Величина физического показателя |

Количество транспортных средств:

|

| Базовая доходность | 6 000 руб. на 1 транспортное средство |

| К1 | 1,798 |

| К2 | К2 = Кд х Кз = 1,0 х 1,0 = 1,0 (п.3.1 Решения муниципалитета г. Ярославля от 08.11.2005 г. № 147 (в ред. от 12.11.2012г.)) |

| Данные для налогового вычета | |

| Сумма страховых взносов в ПФР и ФФОМС, уплаченных ИП «за себя» в налоговом периоде | 5 800руб. |

Требуется составить декларацию за 2-й квартал 2016 года.

Декларация по ЕНВД: раздел 2

Переходим сразу к разделу 2 декларации по ЕНВД, минуя титульный лист и раздел 1. Их мы заполним позже.

Обратите внимание!

На каждый вид «вмененной» деятельности и код по ОКТМО нужно заполнить свой раздел 2.

Если налогоплательщик занимается одним и тем же видом «вмененной» деятельности по разным адресам:

- расположенным на территории одного муниципального образования (код по ОКТМО одинаковый);

- подведомственным одной налоговой,

то раздел 2 заполняется всего один (по ОКТМО). В нем приводятся показатели в целом по конкретному виду деятельности, т. е. данные суммируются по всем точкам (письма Минфина России: от 19.12.2014 г. № 03-11-11/65735, от 22.07.2013 г. № 03-11-11/28613). Адрес места ведения предпринимательской деятельности на ЕНВД указывается один.

Если деятельность на «вмененке» осуществляется в нескольких местах:

- в пределах одного муниципального образования, но

- на разных налоговых территориях,

то заполняется декларация с одним разделом 2 (по ОКТМО) и сдается в ту инспекцию, в которой организация (ИП) вставала на учете в качестве плательщика ЕНВД (по месту ведения облагаемой ЕНВД деятельности, которое было указано первым в заявлении № ЕНВД-1 или № ЕНВД-2).

Если налогоплательщик ведет одинаковую «вмененную» деятельность в нескольких муниципальных образованиях (код по ОКТМО разный), которые относятся к одной ИФНС, то декларация составляется одна, а раздел 2 заполняется на каждый код по ОКТМО (письмо ФНС России от 05.02.2014 г. № ГД-4-3/1895, письмо Минфина России от 20.03.2009 г. № 03-11-06/3/68).

Если налогоплательщик имеет точки с одинаковым видом «вмененной» деятельности, которые:

- расположены в разных муниципальных образованиях (код по ОКТМО различается);

- обслуживаются разными инспекциями,

то суммировать ничего не надо. В этом случае сдается отдельный отчет в каждую инспекцию по месту ведения предпринимательской деятельности на ЕНВД.

Исключительные правила действуют в отношении организаций и предпринимателей, занимающихся (абз.3 п.2 ст.346.28 НК РФ):

- перевозкой грузов и пассажиров автомобильным транспортом;

- развозной и разносной торговлей;

- размещением рекламы на транспортных средствах.

Такие налогоплательщики представляют декларацию исключительно:

- по месту нахождения (организации);

- по месту жительства (индивидуальные предприниматели).

Причем не важно в скольких муниципальных образованиях ведется «вмененная деятельность» и какими налоговыми инспекциями они обслуживаются. При заполнении отчета налогоплательщик должен ориентироваться на нормативы и значения (налоговых ставок, К2 и т.д.), которые установлены в муниципальном образовании по месту своей государственной регистрации.

Рассмотрим порядок заполнения раздела 2.

В поле «ИНН»:

- организация – указывает 10-тизначный код ИНН;

- индивидуальный предприниматель – указывает 12-тизначный код ИНН.

В поле «КПП»:

- организация – указывает 9-тизначный код КПП: присваивается ИФНС по месту регистрации в качестве плательщика ЕНВД (смотрите налоговое уведомление). В 5-6 позиции КПП должен присутствовать код причины постановки на учет «35» для российских организаций или «77» для иностранных организаций;

- индивидуальный предприниматель – проставляет прочерки, поскольку не имеет КПП.

В случае, если декларацию за реорганизованную компанию подает ее правопреемник, то:

- в поле «ИНН» указывается код организации – правопреемника;

- в поле «КПП» он указывается код по месту нахождения организации – правопреемника.

Компания, которая осуществляет деятельность на ЕНВД через обособленные подразделения, заполняет эти реквизиты следующим образом.

ИНН в любом случае указывается юридического лица (п.6 и п.7 Порядка, утв. Приказом ФНС России от 29.06.2012 г. № ММВ-7-6/435@). ИНН подразделению отдельно не присваивается. А с КПП возможны следующие варианты.

Организация, работающая на «вмененке» в нескольких местах, которые:

- расположены в одном муниципальном образовании / разных муниципальных образованиях;

- обслуживаются одной ИФНС,

будет поставлена на учет в качестве плательщика ЕНВД единожды в этой инспекции. Поэтому уведомление о «вмененном» учете она получит одно. Именно из него организация должна взять КПП.

Одно налоговое уведомление получит и юрлицо, осуществляющее деятельность на ЕНВД по разным адресам, которые находятся:

- в пределах одного муниципального образования;

- на разных налоговых территориях.

Его выдаст та ИФНС, которая обслуживает место ведения «вмененной» деятельности, указанное первым в заявлении № ЕНВД-1. Из этого уведомления и берется КПП для заполнения декларации.

Если муниципальные образования разные и разные ИФНС, то в каждом отдельном отчете указывается свой КПП, соответствующий месту постановки на «вмененный» учет.

В строке с кодом 010 «Код вида предпринимательской деятельности» указывается код осуществляемого вида деятельности, переведенного на ЕНВД, в соответствии с Приложением № 5 к Порядку заполнения декларации.

Таблица 1 – Коды видов предпринимательской деятельности

| Код вида предпринимательской деятельности | Виды предпринимательской деятельности |

| 01 | Бытовые услуги |

| 02 | Ветеринарные услуги |

| 03 | ТО, ремонт и мойка машин |

| 04 | Услуги платных автостоянок |

| 05 | Перевозка грузов автотранспортом |

| 06 | Перевозка пассажиров автотранспортом |

| 07 | Розничная торговля через магазины и павильоны |

| 08 | Розничная торговля в торговых комплексах, киосках и т. д. с площадью торгового места до 5 кв. м. |

| 09 | Розничная торговля в торговых комплексах, киосках и т. д. с площадью торгового места свыше 5 кв. м. |

| 10 | Развозная и разносная розничная торговля |

| 11 | Услуги общественного питания через объекты общепита с залом обслуживания посетителей |

| 12 | Услуги общественного питания через объекты общепита без зала обслуживания посетителей |

| 13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

| 14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

| 15 | Распространение наружной рекламы с использованием электронных табло |

| 16 | Размещение рекламы на транспортных средствах |

| 17 | Сдача в аренду жилых помещений для временного размещения и проживания |

| 18 | Сдача в аренду торговых мест (без торговых залов) в торговых комплексах, крытых рынках, нестационарных торговых объектов, объектов общепита (без зала обслуживания посетителей) площадью до 5 кв. м. |

| 19 | Сдача в аренду торговых мест (без торговых залов) в торговых комплексах, крытых рынках, нестационарных торговых объектов, объектов общепита (без зала обслуживания посетителей) площадью свыше 5 кв. м. |

| 20 | Сдача в аренду земельных участков для размещения объектов торговли и общественного питания площадью до 10 кв. м. |

| 21 | Сдача в аренду земельных участков для размещения объектов торговли и общественного питания площадью свыше 10 кв. м. |

| 22 | Реализация товаров с использованием торговых автоматов |

Далее заполняется адрес места ведения «вмененной» деятельности (строка с кодом 020). Для этого указываются следующие реквизиты:

- почтовый индекс;

- субъект Российской Федерации (в соответствии с Приложением № 6 к Порядку заполнения декларации);

- район;

- город;

- населенный пункт (село, поселок и т.п.);

- улица (проспект, переулок и т.д.);

- номер дома (владения);

- номер корпуса (строения);

- номер офиса (квартиры).

По строке 030 «Код по ОКТМО» проставляется код муниципального образования согласно классификатору ОК-033 2013.

Обратите внимание!

Если количество цифр в коде по ОКТМО меньше 11, то пустые ячейки с правой стороны значения прочеркиваются.

Например, Большесельский муниципальный район Ярославской области имеет восьмизначный код по ОКТМО 78 603 000. Значит в соответствующем поле указывается «78603000 - - -»

Ниже заполняются значения показателей, необходимых для расчета единого налога;

- базовая доходность на единицу физического показателя в месяц (руб.) – код строки 040;

- корректирующий коэффициент К1 – код строки 050;

- корректирующий коэффициент К2 – код строки 060.

Если величина корректирующего коэффициента базовой доходности К2 менялась несколько раз в течение квартала, то в строке 60 указывается его среднеарифметическое значение.

Примерная формула для расчета К2 (при условии ежемесячной смены значения):

где

- К2кв – корректирующий коэффициент базовой доходности за квартал;

- К2мес1, К2мес2, К2мес3 – корректирующий коэффициент базовой доходности за 1-й месяц, за 2-й месяц, за 3-й месяц соответственно.

Далее в строках с кодом 070, 080 и 090 отдельно по каждому месяцу налогового квартала указываются следующие данные.

Графа 2 «Величина физического показателя». Это может быть:

- общая площадь зала обслуживания посетителей;

- количество транспортных средств;

- количество переданных в аренду объектов;

- количество работников, включая ИП и т.д.

Рассмотрим подробнее некоторые из них.

Например, у предпринимателей, осуществляющих «вмененную» деятельность по нескольким адресам, возникают сложности с определением показателя «количество работников, включая ИП».

Если все предпринимательские точки находятся в пределах одного муниципального образования, на одной налоговой территории, то при расчете физического показателя «количество работников» ИП включает себя только по одному из мест ведения деятельности. Те же правила действуют и в ситуации, когда ИП работает на «вмененке» в нескольких муниципальных образованиях, подведомственных одной инспекции.

Если же предприниматель занимается облагаемой ЕНВД деятельностью на территориях разных муниципальных образований и обслуживаемых разными ИФНС, то при расчете физического показателя «количество работников» он должен учесть себя как целую единицу по каждому такому муниципальному образованию. (Письма Минфина России: от 06.04.2010 г. № 03-11-11/90, от 25.02.2010 г. № 03-11-09/14.)

Плательщики ЕНВД, осуществляющие перевозку грузов и пассажиров, при определении физического показателя учитывают только тот транспорт, который фактически использовался в работе. Машины, которые находились в ремонте или по каким-либо другим причинам не использовались во «вмененной» деятельности в расчет не берутся. Это выводы недавно подтвердила ФНС России в письме от 10.06.2016 г. № СД-4-3/10366@. Ранее чиновники придерживались противоположной точки зрения (письма Минфина: от 23.10.2012 г. № 03-11-09/79, от 10.10.2012 г. № 03-11-11/302 и др.).

Графа 3 «Количество календарных дней осуществления деятельности». Указывается только если налогоплательщик встал на учет или снялся с учета не с начала месяца; в противном случае проставляются прочерки.

Графа 4 «Налоговая база».

Определяется по формуле:

где

- НБмес – налоговая база, исчисленная за месяц.

Если налогоплательщик начал (перестал) вести облагаемую ЕНВД деятельность не с начала месяца, то при расчете налоговой базы учитывается фактическое количество календарных дней работы на «вмененке» (абз.3 - 9 п.10 ст.346.29 НК РФ). Формула при этом будет выглядеть следующим образом:

где

- НБмес – налоговая база, исчисленная за месяц;

- КДмес – количество дней в месяце.

После того, как налоговая база за каждый календарный месяц будет определена, значения из графы 4 по строка 070 – 090 складываются. Результат записывается в строку с кодом 100 «Налоговая база всего (руб.)».

В поле «Ставка налога (%)» (код строки 105) указывается ставка ЕНВД, которая действует в соответствующем муниципальном образовании.

Напомним, что п.1 ст.346.31 НК РФ установлена ставка единого налога в размере 15% от величины вмененного дохода (налоговой базы). В то же время с 1 октября 2015 года представительные органы получили возможность ее понизить в пределах от 7,5% до 15 % (п.2 ст.346.31 НК РФ). Поэтому прежде чем начнете заполнять декларацию, проверьте местное законодательство.

К примеру, в соответствии с Решением земского собрания Даниловского муниципального района от 05.11.2015 г. №5 с 1 января 2016 года на соответствующей территории установлена льготная ставка ЕНВД 7,5% для впервые зарегистрированных ИП, оказывающих:

- бытовые услуги;

- услуги платных автостоянок;

- услуги общественного питания.

Завершает заполнение раздела 2 строка 110 «Сумма исчисленного единого налога на вмененный доход за налоговый период (руб.)». В ней указывается результат произведения налоговой базы (строка 100) и ставки ЕНВД (строка 105).

где

- ЕНВДнб – сумма единого налога, рассчитанная с налоговой базы.

Образец заполнения организацией раздела 2 декларации по ЕНВД.

Образец заполнения ИП раздела 2 декларации по ЕНВД.

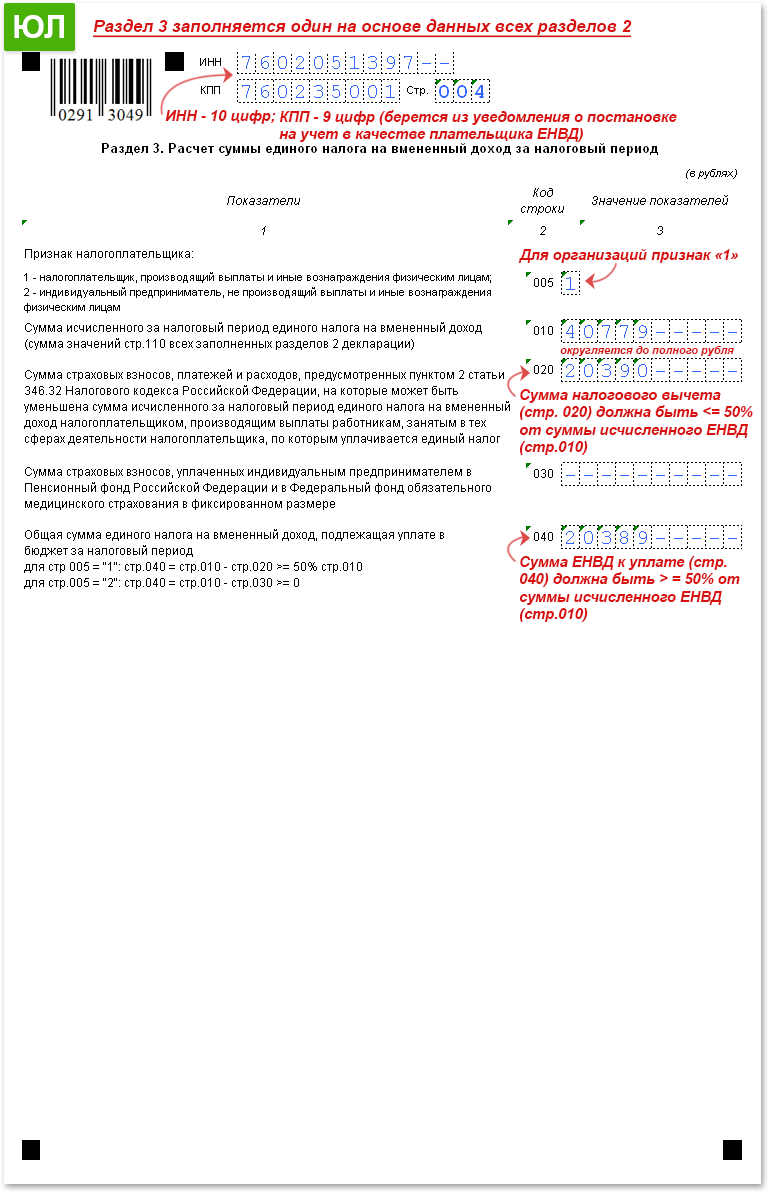

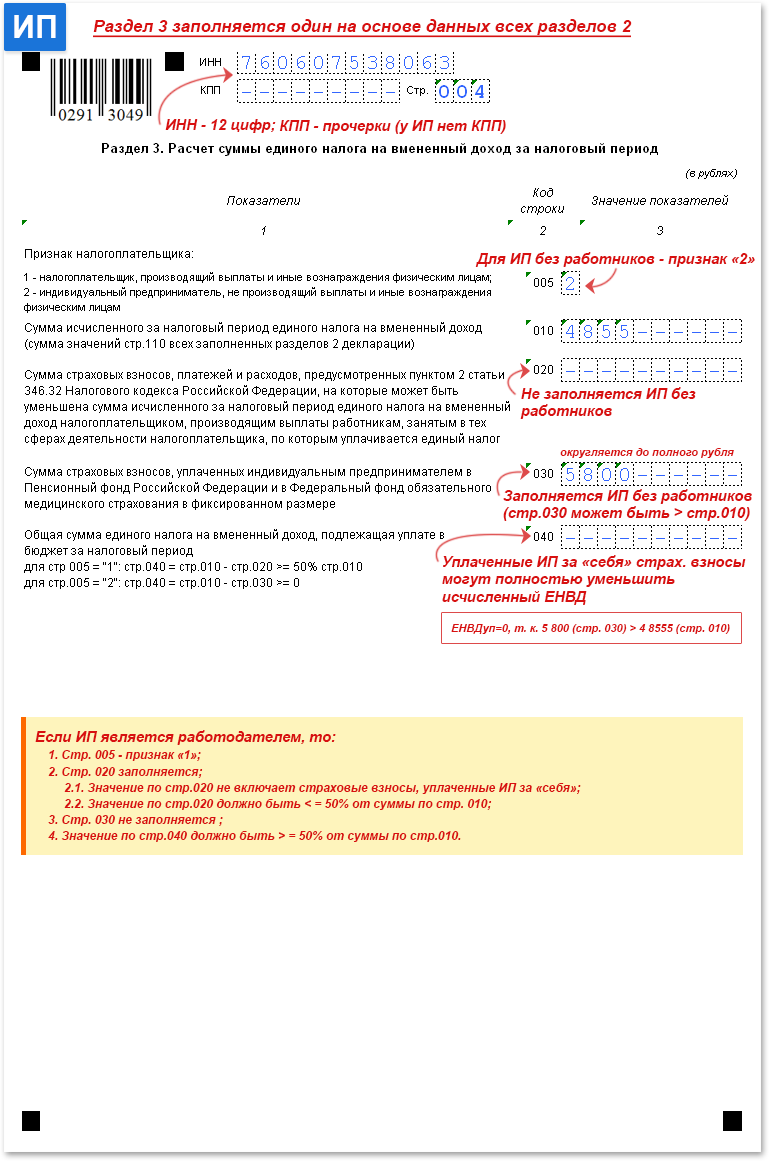

Декларация по ЕНВД: раздел 3

После заполнения листов с разделом 2 переходим к разделу 3 декларации. Для чего он предназначен?

Как известно, налоговое законодательство позволяет плательщикам ЕНВД уменьшить исчисленный налог на сумму уплаченных страховых взносов:

- организациям и ИП с наемными работниками в пределах 50% от суммы налога (п.2, абз.1 и 2 п.2.1 ст.346.32 НК РФ);

- предпринимателям без наемных работников на всю сумму уплаченных взносов в фиксированном и пропорциональном размере без каких-либо ограничений (абз.3 п.2.1 ст.346.32 НК РФ).

Так вот, в разделе 3 налогоплательщик отражает суммы налоговых вычетов по единому налогу.

Итак, верхней части страницы заполняются поля:

- ИНН и КПП организации;

- ИНН индивидуального предпринимателя, КПП – прочерки.

Подробности заполнения данных реквизитов читайте в разделе статьи Декларация по ЕНВД: раздел 2.

В строке 005 проставляется признак налогоплательщика:

- «1» – если организация или ИП производит выплаты работникам, занятым в деятельности на «вмененке»;

- «2» – если ИП не является работодателем (без работников).

В строке 010 «Сумма исчисленного за налоговый период единого налога на вмененный доход» указывается значение ЕНВД из строки 110 раздела 2. Если таких разделов было заполнено несколько, то значения строк 110 всех листов суммируются.

В строке 020 отражается сумма уплаченных в налоговом периоде страховых взносов, платежей и расходов, предусмотренных п.2 ст.346.32 НК РФ, на которые можно уменьшить единый налог, но в пределах установленного лимита. То есть указанное значение не должно превышать 50% от суммы исчисленного налога (строка 010).

К примеру, размер единого налога с вмененного дохода за квартал составил 50 000 руб., а сумма налоговых вычетов – 30 000 руб. Значит в строке 020 ставится значение 25 000 руб. (50 000 руб. х 50%).

У «вмененщиков», работающих в нескольких муниципальных образованиях на разных налоговых территориях, часто возникает вопрос: как распределить страховые взносы (больничные пособия) при расчете ЕНВД? Ведь в данном случае отчет сдается в каждую налоговую, значит и вычет должен быть отдельный.

Решение здесь такое. Налогоплательщику необходимо организовать раздельный учет сотрудников по местам ведения деятельности на ЕНВД (приказом или штатным расписанием). Чтобы узнать размер налогового вычета по конкретной «вмененной» точке, нужно определить сумму страховых взносов, начисленных с доходов работников, которые закреплены за этим адресом.

Страховые взносы (пособия по временной нетрудоспособности) тех сотрудников, которых нельзя отнести к тому или иному месту ведения предпринимательской деятельности, нужно распределить расчетным путем. Поскольку Налоговый кодекс не устанавливает порядок такого распределения, значит налогоплательщик разрабатывает его самостоятельно и закрепляет его в налоговой учетной политике.

Финансовое ведомство рекомендует распределять такие выплаты пропорционально выручке от всех видов «вмененной» деятельности по каждому муниципальному образованию в общей ее сумме (письма Минфина России: от 22.12.2010 г. № 03-11-11/326, от 04.07.2008 г. № 03-11-04/3/309).

Для целей подтверждения налогового вычета составляется бухгалтерская справка, где приводятся расчеты по распределению страховых взносов, пособий по болезни (ст.9 Федерального закона от 06.12.2011 г. № 402-ФЗ).

Строка 030 заполняется предпринимателем, не выплачивающим доходы физическим лицам. В ней указывается сумма платежей в ПФР и ФФОМС, которые ИП уплатил «за себя».

Не забывайте!

Фиксированные платежи нужно перечислить до 31 декабря текущего года (ч.2 ст.16 Федерального закона от 24.07.2009 г. № 212-ФЗ (далее – Закон № 212-ФЗ)). Это можно сделать единовременно, но лучше расчеты производить частями.

Дело в том, что если уплаченные страховые взносы превысят исчисленный налог за квартал, то «излишек» нельзя будет учесть в следующих налоговых периодах (письмо Минфина России от 18.11.2013 г. № 03-11-11/49449).

Помимо этого, в строку 030 включаются суммы уплаченных пенсионных взносов в размере 1% от вмененного дохода ИП, превышающего 300 000 руб. (п.2 ч.1.1 ст.14 Закона № 212-ФЗ, письмо Минфина от 28.01.2015 г. № 03-11-11/2894). О том как определить вмененный доход за год читайте письмо ФНС Росси от 09.06.2016 г. № СД-4-3/10327@.

Обратите внимание!

Уплачивать «1%» взнос предприниматель может с того момента, когда вмененный доход превысил установленное значение. Окончательно рассчитаться по нему с ПФР нужно до 1 апреля года, следующего за расчетным годом (ч.2 ст.16 Закона № 212-ФЗ).

В строке 040 проставляется итоговая сумма единого налога к уплате в бюджет. Налогоплательщики-работодатели (признак в строке 005 «1») определяют ее по формуле:

При этом полученное значение не должно быть менее 50% от той суммы, которая указана строке 010.

ИП без работников (признак в строке 005 «2») рассчитывают ЕНВД по формуле:

При этом результат может оказаться равным нулю. То есть предпринимателю платить в бюджет ничего не придется.

Образец заполнения организацией раздела 3 декларации по ЕНВД.

Образец заполнения ИП раздела 3 декларации по ЕНВД.

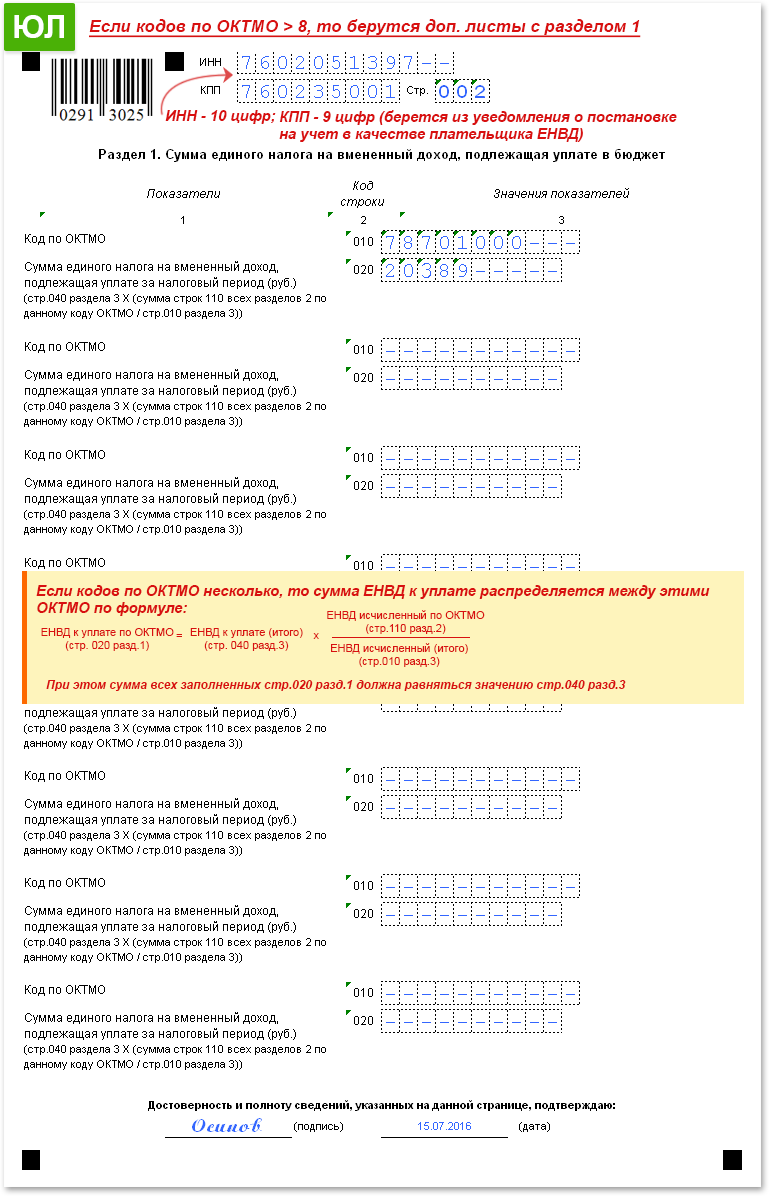

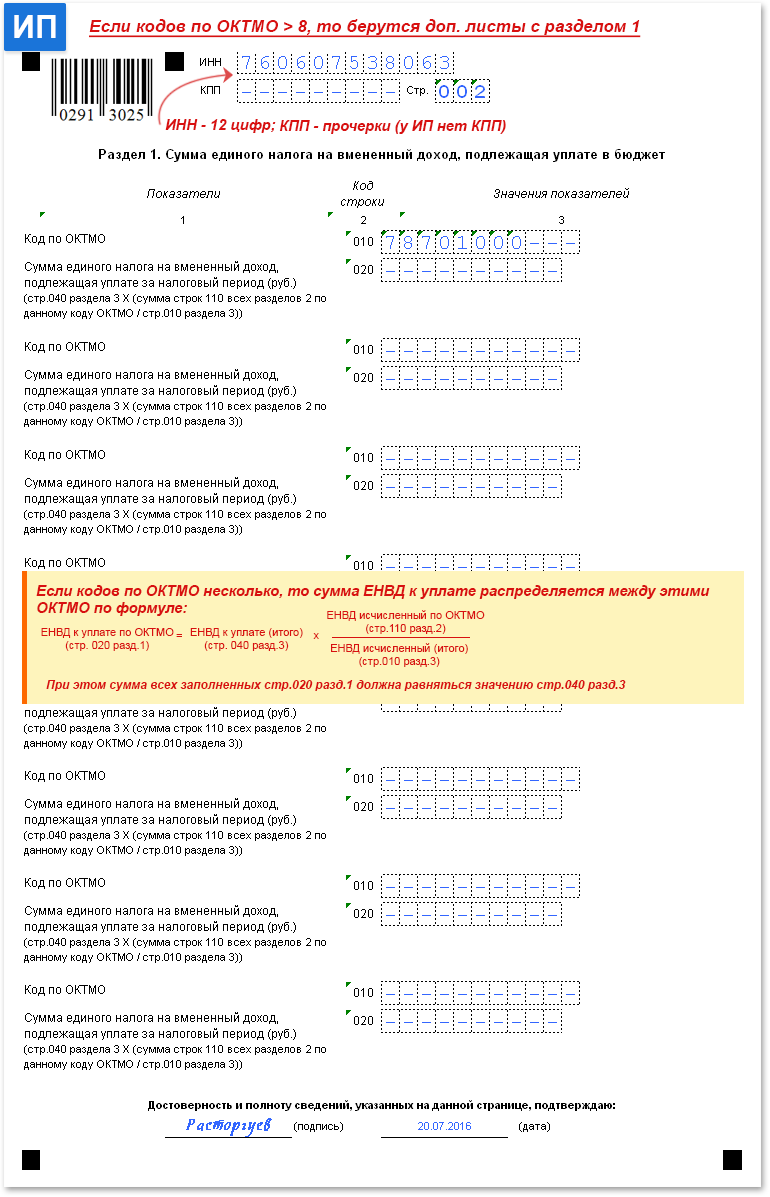

Декларация по ЕНВД: раздел 1

После того, как произведены все необходимые расчеты и заполнены разделы 2 и 3, возвращаемся в начало декларации по ЕНВД к разделу 1. В нем указываются размеры единого налога к уплате в бюджет по итогам квартала (строка 020) по каждому коду по ОКТМО (строка 010).

Если этих кодов 6, то и значений должно быть тоже 6. Рассчитывается каждое из них по формуле:

Если строк 010 и 020 окажется недостаточно, то берутся дополнительные листы раздела 1 декларации.

Не забудьте в верхней части страницы указать реквизиты ИНН и КПП, которые заполняются по такому же принципу, как и в разделах 2 и 3. (Подробнее читайте в разделе статьи Декларация по ЕНВД: раздел 2.).

Образец заполнения организацией раздела 1 декларации по ЕНВД.

Образец заполнения ИП раздела 1 декларации по ЕНВД.

Декларация по ЕНВД: титульный лист

И наконец самым последним заполняется титульный лист декларации по ЕНВД. Обычно у налогоплательщиков он не вызывает каких-либо затруднений.

Начинаем с верхней части страницы. В ней указываются ИНН и КПП организации (или ИНН предпринимателя). О том, как правильно заполнить реквизиты в определенных случаях читайте в разделе статьи Декларация по ЕНВД: раздел 2.

В поле «Номер корректировки» проставляется значение:

- «0 - -» – при первичном представлении отчета;

- «1 - -», «2 - -», – при сдаче уточненной декларации (первой, второй и т.д.).

Налоговый период, за который представляется декларация по единому налогу, обозначается кодом в соответствующем поле согласно Приложению № 1 к Порядку заполнения декларации (таблица из приложения представлена ниже).

Таблица 2 – Коды налоговых периодов

| Код | Наименование |

| 21 | I квартал |

| 22 | II квартал |

| 23 | III квартал |

| 24 | IV квартал |

| При реорганизации (ликвидации) компании | |

| 51 | I квартал |

| 54 | II квартал |

| 55 | III квартал |

| 56 | IV квартал |

Далее указывается отчетный год (например, «2016»).

В поле «Представляется в налоговый орган (код)» проставляется код ИФНС, которая производила постановку на учет организации или ИП в качестве плательщика ЕНВД.

Коды налоговых служб Ярославской области можно посмотреть в таблице ниже. Также узнать код налоговой можно на .

Таблица 3 – Коды налоговых инспекций Ярославской области

| Код ИФНС | Наименование ИФНС | Обслуживает налогоплательщиков |

| 7600 | Управление Федеральной налоговой службы по Ярославской области | |

| 7602 | Инспекция Федеральной налоговой службы по Дзержинскому району г. Ярославля | Дзержинского района г. Ярославля |

| 7603 | Инспекция Федеральной налоговой службы по Заволжскому району г. Ярославля | Заволжского района г. Ярославля |

| 7604 | Межрайонная инспекция Федеральной налоговой службы № 5 по Ярославской области | Кировского, Фрунзенского, Красноперекопского р-нов г. Ярославля |

| 7606 | Инспекция Федеральной налоговой службы по Ленинскому району г. Ярославля | Ленинского района г. Ярославля |

| 7608 | Межрайонная инспекция Федеральной налоговой службы № 1 по Ярославской области | г. Переславль-Залесского, Переславль-Залесского муниципального района |

| 7609 | Межрайонная инспекция Федеральной налоговой службы № 2 по Ярославской области | Ростовского, Борисоглебского, Гаврилов-Ямского муниципальных р-нов |

| 7610 | Межрайонная инспекция Федеральной налоговой службы № 3 по Ярославской области | г. Рыбинска, Рыбинского, Пошехонского муниципальных р-нов |

| 7611 | Межрайонная инспекция Федеральной налоговой службы № 4 по Ярославской области | Тутаевского, Большесельского, Любимского, Первомайского, Даниловского муниципальных р-нов |

| 7612 | Межрайонная инспекция Федеральной налоговой службы № 8 по Ярославской области | Угличского, Брейтовского, Мышкинского, Некоузского муниципальных р-нов |

| 7627 | Межрайонная инспекция Федеральной налоговой службы № 7 по Ярославской области | Ярославского, Некрасовского муниципальных р-нов |

Код места представления Декларации по месту учета налогоплательщика берется из справочного Приложения № 3 к Порядку заполнения декларации (таблица из приложения представлена ниже).

Таблица 4 – Коды места представления декларации в налоговый орган

| Код | Наименование |

| 120 | По месту жительства индивидуального предпринимателя |

| 214 | По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком |

| 215 | По месту нахождения правопреемника, не являющегося крупнейшим налогоплательщиком |

| 245 | По месту осуществления деятельности иностранной организации через постоянное представительство |

| 310 | По месту осуществления деятельности российской организации |

| 320 | По месту осуществления деятельности индивидуального предпринимателя |

| 331 | По месту осуществления деятельности иностранной организации через отделение иностранной организации |

Так, например, если российская организация работает на «вмененке» через обособленное подразделение, которое находится в другом муниципальном образовании и обслуживается другой ИФНС, то в поле «по месту учета (код)» фиксирует значение «310».

Если компания и обособленное подразделение подведомственно одной и той же инспекции, то в соответствующем поле декларации указывается код «214».

Организация-правопреемник, сдающая декларации за своего предшественника, проставляет в данном поле код «215».

Следующие 3 строки ячеек предназначены для указания налогоплательщика:

- полного наименования организации согласно учредительным документам;

- построчно фамилии, имени и отчества (при наличии) ИП без сокращений.

Если декларация представляется за реорганизованную компанию, то в данном реквизите указывается именно ее наименование (п.2.6 Порядка заполнения декларации).

Код вида экономической деятельности указывается в соответствующем поле согласно классификатору ОКВЭД.

Обратите внимание!

С 1 января 2017 года коды ОК 029-2001 (ОКВЭД) применению не подлежат. С этого момента налогоплательщики обязаны будут использовать новый классификатор ОК 029-2014 (ОКВЭД2). В переходный период до конца 2016 года коды можно указывать согласно ОК 029-2001 (ОКВЭД).

Реквизиты «Форма реорганизации, ликвидация (код)» и «ИНН/КПП реорганизованной организации» заполняются, если в этом есть необходимость. Первый показатель берется из Приложения № 2 к Порядку заполнения декларации (таблица из приложения представлена ниже).

Таблица 5 – Коды форм реорганизации и код ликвидации организации (обособленного подразделения)

| Код | Наименование |

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение с одновременным присоединением |

| 0 | Ликвидация |

Второй показатель должен отображать ИНН и КПП, которые были присвоены юридическому лицу до его реорганизации налоговым органом по месту регистрации в качестве плательщика ЕНВД.

Далее указываются реквизиты:

- номер контактного телефона;

- количество страниц, на которых составлена декларация;

- количество подтверждающих документов (их копий), в т. ч. тех, которые подтверждают полномочия представителя налогоплательщика.

В разделе «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» в одиночной ячейке проставляется:

- «1» – если декларацию сдает сам налогоплательщик (т. е. руководитель организации или индивидуальный предприниматель);

- «2» – если декларацию сдает представитель налогоплательщика.

Ниже построчно, без сокращений указывается фамилия, имя, отчество (при наличии) соответствующего лица, руководителя или представителя. Исключением является ИП, который не заполняют данные строки (пп.3 п.3.3 Порядка заполнения декларации).

Если представителем налогоплательщика является юридическое лицо, то указываются:

- фамилия, имя, отчество сотрудника организации – представителя, который уполномочен заверять декларацию от ее имени;

- наименование организации – представителя.

Налогоплательщик (его представитель) заверяет декларацию своей подписью и проставляет дату подписания.

Обратите внимание!

Ставить печать на декларации не обязательно. В обновленной форме реквизит «М.П.» отсутствует.

Дело в том, что российское законодательство позволяет организациям и ИП работать без круглых печатей. Поэтому с 01.01.2016 г. бланк декларации приведен в соответствие с данной возможностью.

В поле «Наименование документа, подтверждающего полномочия представителя» указывается вид документа, который подтверждает полномочия представителя налогоплательщика (например, «доверенность № 5 от 29.06.2015» или «договор № 38 от 15.02.2016»).

В разделе «Заполняется работником налогового органа» ничего указывать не надо. Все сведения в нем заполняются исключительно работником налогового органа.

Расположите листы декларации в той последовательности, в которой они должны находиться, и пронумеруйте, начиная с титульного листа с номером «001».

Образец заполнения организацией титульного листа декларации по ЕНВД.

Образец заполнения ИП титульного листа декларации по ЕНВД.

Скачать форму налоговой декларации по ЕНВД 2016 и образцы заполненных отчетов для организации и ИП в формате Excel можно ниже.

Рассчитанную к уплате сумму единого налога нужно перечислить в бюджет в течение 25 дней после окончания налогового периода (квартала), за который представляется декларация. О том, как правильно это сделать читайте, в статье Уплата ЕНВД

Нулевая декларация по ЕНВД

Чиновники и суды сходятся во мнении, что сдавать нулевые декларации по ЕНВД нельзя (письма Минфина России: от 15.04.2014 г. № 03-11-09/17087, от 03.07.2012 г. № 03-11-06/3/43, от 23.04.2012 г. № 03-11-11/135 и др.; Постановление ФАС Дальневосточного округа от 23.12.2013 г. № Ф03-6469/2013, оставленное в силе Определением ВАС РФ от 26.02. 2014 г. № ВАС-1903/14). Такая возможность не предусмотрена налоговым законодательством.

Поэтому, даже если «вмененщик» приостановил ведение предпринимательской деятельности, но при этом продолжает числиться на налоговом учете в качестве плательщика ЕНВД, он обязан ежеквартально отчитываться и уплачивать единый налог. И только снятие с «вмененного» учета освободит его от такой обязанности.

Утрата физических показателей (например, при продаже транспортных средств, расторжении договора аренды на торговую площадь и т. д.) обозначает прекращение деятельности и влечет обязанность организации (ИП) сняться с учета (письмо Минфина России от 24.10.2014 г. №03-11-09/53916). Если налогоплательщик этого не сделает, то он должен представить в ИФНС декларацию по ЕНВД. При этом единый налог рассчитывается исходя из величины физического показателя, указанной в декларации за последний квартал.

Сроки сдачи декларации по ЕНВД

Согласно правилу п.3 ст.346.32 НК РФ налогоплательщик должен представить декларацию по ЕНВД за истекший квартал до 20 числа первого месяца следующего квартала. Учитывая положения нормы, к примеру, в 2016 году сроки сдачи «вмененного» отчета установлены следующие:

- за I квартал – до 20 апреля 2016 года;

- за II квартал – до 20 июля 2016 года;

- за III квартал – до 20 октября 2016 года;

- за IV квартал – до 20 января 2017 года.

Если крайний день сдачи декларации выпадает на выходной и/или нерабочий праздничный день, то «вмененщик» отчитывается в ближайший следующий за этим днем рабочий день (п.7 ст.6.1 НК РФ).

Не забывайте проверять актуальность формы.

Способы подачи декларации по ЕНВД

Декларацию по ЕНВД «вмененщик» может подать в бумажном или электронном виде (п.3 ст.80 НК РФ). При этом «бумажный» отчет он может:

- представить лично или через уполномоченного представителя;

- отправить по почте заказным письмом с описью вложения.

Если налогоплательщик решил нанести личный визит инспекторам, то приготовить он должен 2 экземпляра декларации: один налоговики заберут себе, другой с отметкой вернут обратно. Для того, чтобы передать отчет через уполномоченного представителя, ИП должен оформить доверенность и заверить ее нотариально, а организация составляет простую письменную доверенность с подписью руководителя и печатью (если компания от нее не отказалась).

Если налогоплательщик использует 2-й вариант подачи декларации, то для отправки заказного письма он заполняет 2 бланка описи вложения, в которой перечисляет пересылаемые документы. Один бланк отправитель помещает вместе с декларацией в конверт. Другой оставляет себе. Плюсом при отправке он получает квитанцию, где указана дата, которая и будет считаться днем сдачи отчета.

Представить декларацию в электронной форме по телекоммуникационным каналам связи (ТКС) можно через операторов ЭДО (https://www.nalog.ru/rn77/taxation/submission_statements/operations/) или сервис ФНС России (https://www.nalog.ru/rn77/service/pred_elv/).

Куда сдавать декларацию по ЕНВД

Налоговая декларация по ЕНВД подается в каждую ИФНС по месту учета организации или ИП в качестве плательщика единого налога (п.2 ст.346.28 НК РФ, пп.5 п.3.2 Порядка, утв. приказом ФНС России от 04.07.2014 г. № ММВ-7-3/353). Если «спецрежимник»:

- перевозит грузы и пассажиров автомобильным транспортом;

- занимается развозной и разносной торговлей;

- размещает рекламу на транспортных средствам,

то отчитаться он должен по месту нахождения (организации) / месту жительства (предпринимателя).

Таблица ниже поможет разобраться в том, куда и в каком количестве нужно сдавать декларацию по ЕНВД налогоплательщику, который работает на «вмененке» в нескольких разных местах.

Таблица 6 – Порядок представления декларации по ЕНВД налогоплательщиком, который осуществляет «вмененную» деятельность по нескольким разным адресам

| Где налогоплательщик ведет деятельность | Сколько деклараций по ЕНВД нужно составить | Куда сдавать декларацию по ЕНВД | Сколько разделов 2 нужно заполнить |

| В одном муниципальном образовании, подведомственном одной ИФНС | Одну декларацию | В эту ИФНС | Заполняется по каждому виду деятельности, облагаемому ЕНВД |

| В одном муниципальном образовании, но подведомственном разным ИФНС | Одну декларацию | В ИФНС, которая обслуживает место ведения «вмененной» деятельности, указанное первым в заявлении о постановке на учет в качестве плательщика ЕНВД | Заполняется по каждому виду деятельности, облагаемому ЕНВД |

| В разных муниципальных образованиях, но подведомственных одной ИФНС | Одну декларацию | В эту ИФНС | Заполняется по каждому виду деятельности, облагаемому ЕНВД, и коду по ОКТМО |

| В разных муниципальных образованиях, на разных налоговых территориях | Отдельную декларацию по каждому месту «вмененного» учета | В каждую ИФНС, где организация стоит на учете в качестве плательщика ЕНВД | Заполняется по каждому виду деятельности, облагаемому ЕНВД, в отдельной декларации, составленной по каждому месту постановки на учет |

Если налогоплательщик в течение квартала сменил место осуществления «вмененной» деятельности: переехал в другое муниципальное образование (город, район и т. д.), которое контролирует другая налоговая инспекция, то сдать придется 2 отчета:

- один отчет – в прежнюю ИФНС, при этом налог исчисляется исходя из фактического количества дней работы на спецрежиме по старому адресу (с начала квартала до даты снятия с «вмененного» учета в этой инспекции);

- второй отчет – в новую ИФНС, при этом налог исчисляется исходя из фактического количества дней работы на спецрежиме по новому адресу (с даты постановки на «вмененный» учет в этой инспекции до окончания квартала).

Если налоговая не поменялась, то декларация сдается в обычном порядке. При этом желательно (хотя и не обязательно), чтобы «вмененщик» все-таки известил инспекцию о смене адреса. Сделать он это может с помощью заявления по форме № ЕНВД-1. Налоговики рассматривают этот документ в том числе и как источник информации о новом объекте, адресе или виде предпринимательской деятельности.

Штраф за несвоевременную сдачу декларации по ЕНВД

Если «вмененщик» опоздал со сдачей декларации по ЕНВД, то за это ему грозит штраф (ст.106 НК РФ, ст.119 НК РФ). Его размер составит:

- 1 000 руб. – если единый налог был своевременно уплачен;

- 5% от неуплаченной суммы налога за каждый месяц просрочки (полный и неполный), начиная со дня, установленного для представления отчетности, но не более 30% от суммы и не менее 1 000 руб. – если налог не был уплачен.

Помимо этого, на основании ст.2.1 КоАП РФ, ст.15.5 КоАП РФ должностные лица (например, руководитель) или индивидуальный предприниматель могут быть привлечены судом по заявлению налогового органа к административной ответственности. За совершенный проступок на виновника налагается штраф в размере от 300 руб. до 500 руб. В лучшем случае он может отделаться предупреждением.

Похожие статьи:

ЕНВД (Единый налог на вмененный доход) → Порядок расчета ЕНВД

Полное или частичное копирование материалов запрещено. При согласованном использовании материалов прямая индексируемая ссылка на источник обязательна: <a href="//yarbuh76.ru/sistemy-nalogooblozhenija/envd-edinyi-nalog-na-vmenennyi-dohod/zapolnenie-deklaracii-po-envd-podrobnaja.html" title="Заполнение декларации по ЕНВД: подробная инструкция">Заполнение декларации по ЕНВД: подробная инструкция</a>

Нет комментариев. Ваш будет первым!